回首2019年,受到中美贸易摩擦、国内需求放缓、下游纺织企业结构调整等影响,纺织原料产业发展形势比较严峻。要想对2020年的纺织原料市场有所预测,需要从以下五个方面进行分析:产量、价格、利润、开工率、库存。

2019年纺织原料产业整体“量增价跌”

2019年纺织原料产业在数量上保持稳定并有所增长,但价格却急剧下滑。从2018~2019年主要纺织原料年度均价看,所有品种年度均价同比下跌均在12%以上,部分品种年度均价同比下跌在20%以上。锦纶、粘胶短纤年度平均开工率在80%以下;粘胶短纤行业全年度出现毛利亏损的现象。

出现这种情况的原因:

1)2019年下半年,受到中美贸易战影响,双方贸易往来减弱,中国的纺织品在对美国出口方面出现量价齐跌的情况。

2)中东、非洲、东南亚、中亚等地区的市场受制于政治、边界争议等影响,开拓进展缓慢。

3)中国GDP增长速度出现衰减,受内需拉动有限影响,购买力有限。

4)下游纺织厂正在进行2000年后的第二次结构性调整,自身企业经营管理的改革与设备及工艺的调整,使得整体购买力有限,造成了化纤产品供大于求,库存堆积。

棉纺产业产品结构调整提速

2019年,随着中美贸易战进一步升级以及其他政治因素的影响,纺织外贸人员接单谨慎,对棉纺织产品的需求疲软,进一步压制了棉花的价格。

国内市场,棉纺织产品品种结构调整频繁。产品流行周期急剧缩短,2018年受市场热捧的“仿貂毛”纱、T/R、T/C系列也仅仅是昙花一现,很难形成较长时间的流行趋势。

2019年六大纺织原料产销情况

纺织原料主要包括化纤、棉、麻、丝、毛等。

主要纺织原料产量增势明显

2018~2019年主要纺织原料产量变化情况

2019年棉花产量预估为616万吨,同比增长0.98%,目前我国棉花主产区在我国的中部地区以及新疆等地区。从我国的耕地面积减少速度看,棉花能够在2019年保持600万吨以上的产量,主要得益于产棉地区的规模化种植、集中管理,以及气象条件较好等因素。

主要纺织原料价格跌幅均超12%

2018~2019年主要纺织原料价格变化情况

2019年主要纺织原料价格呈现大幅度下跌的走势,且全部跌幅都在12%以上。

引发这种价格大幅度下跌的主要原因有:

1)中美贸易战自2019年下半年较为激烈,双方互相制造技术壁垒,同时针对多数商品互相大幅度增加关税,造成了双方之间的贸易流通性以及贸易体量有所下降;

2)针对美国出口受阻后,其他出口的市场正在逐步开发建立,但增速有限;

3)国内因为经济发展较为平缓,消费者的内需拉动有限。

2019年棉花的价格同比下跌12.48%。导致棉花的价格下跌主要有两方面因素,一方面受抛储收储政策的影响,另一方面受粘胶短纤、涤纶短纤等可替代产品的市场价格因素影响。2019年棉花类替代产品,如粘胶短纤与涤纶短纤价格下跌幅度较大,从而带动了棉花价格的下跌。

涤纶、锦纶产业保持全年盈利

2019年,涤纶系列、锦纶系列基本保持着全年盈利的状态(图2~图4)。粘胶短纤全年度亏损,亏损较大的时候,一度超过2000元/吨。腈纶系列全年度有亏有赚。

纺织原料毛利表现具体如下:1)虽然涤纶短纤与涤纶长丝在2019年表现出产量增长、价格下跌,但是能够形成产量的阶段性自我调节;同时由于智能制造的推广应用,使得涤纶短纤与涤纶长丝能够保证一定的毛利,虽然下半年的毛利与上半年相比有所减少,但在纺织原料板块中,是少数能够保证全年度盈利的品种。

2)2019年粘胶短纤市场因为产量增速较快,价格同比下跌幅度较大,但由于纱线行业的产能扩张速度没有粘胶短纤行业产能扩张速度快,使得2019年粘胶短纤行业的毛利为负值,且一年中大多数时间起毛利亏损1000元/吨以上,更曾一度亏损至2000元/吨以上;行业的竞争激烈程度可见一斑。

3)腈纶产量在2018年基础上继续减少,部分企业为了止损,进行了限产与减产。从全年度看,腈纶行业的毛利有亏有赚,说明市场不好的时候,限产保价阶段可以保住毛利;随着开工率的上升,供应量大的时候,毛利又出现了亏损。

4)2019年,锦纶产业链的供需层面保持着微弱的平衡状态,产能有所提升,进入第三季度后,产业只能保持着盈亏平衡的状态继续运行。

多重因素拖累化纤业开工率

2019年主要化纤品种开工率情况

从主要化纤品种的开工率情况看(图5),2019年锦纶行业的开工率相对较低,全年度的平均开工率在74%附近。从时间段上看,锦纶行业在2月、6月开工率较为低迷,进入第三季度后,其开工率基本低于70%。粘胶短纤行业全年平均开工率在79%,从时间段看,4月~7月中旬,行业的开工率较为低迷,一度在70%以下,引发开工率下降主要是因为“3.21响水爆炸”后,盐城地区的粘胶短纤工厂在这段时间内均处于关停状态。

涤纶长丝行业与氨纶行业全年平均开工率在85%附近,其中涤纶长丝行业的开工率较氨纶行业开工率略高。从时间段上看,进入第三季度后,整个化纤行业内的开工率均出现了不同程度的下降。这主要是因为进入第三季度后,下游纺织市场库存较高,从而放缓了对纺织原料的采购力度,导致化纤行业库存也开始增高,最终引发了行业内部分工厂限产,开工率下降。

氨纶、涤纶库存两级分化

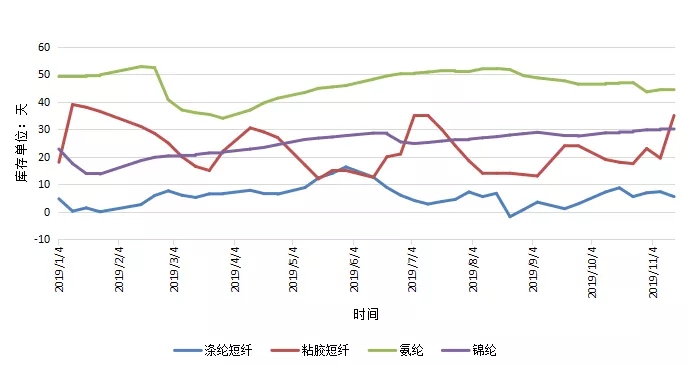

2019年主要化纤品种库存指数

从库存角度看,2019年,氨纶丝库存全年平均值在46天,1~2月、7~9月其平均值在50天以上。氨纶丝的库存高企,主要是因为今年的氨纶价格逐步下跌,虽然产量保持稳中有涨,但下游织造厂以及圆机厂使用氨纶量有限,造成了氨纶库存全年高企。粘胶短纤行业全年平均库存在23天附近,其中5月、8月两个月其库存天数较低,进入第四季度后,库存天数逐步上升,达30天以上。

这主要是因为进入第四季度后,粘胶短纤的产量开始增加,但是销售量有限所致。锦纶行业全年平均库存在24天附近。涤纶短纤行业全年平均库存在6天附近,在所有的化纤品种中,属于低位运行状态,这主要是因为涤纶行业在整个化纤行业中所占有的比例较大,该行业的销售政策较为灵活,且各企业都主动控制其产销率,故该行业库存基本保持低位运行状态。

2020年纺织原料价格持续低迷

从2019年纺织原料产业运行情况看,目前化纤类产品处于库存增长期,在这段时间内,如果下游纺织板块结构化调整速度有限,则2020年化纤类产品的库存仍然会呈现增长的状态。预计2020年上半年,整个纺织原料市场价格仍会延续2019年第四季度的低迷走势。

由于目前我国的宏观经济仍处于“L型增长”状态,一些纺织原料品种虽然处于毛利亏损状态,但是随着相关的原辅材料价格在该阶段内可能出现相应的下跌,届时,即使化纤类产品市场价格可能处于低迷状态,但是行业亏损值有望逐步缩减。

总而言之,2020年上半年,纺织原料产业的运营需要做到“精耕细作、深化管理,精准瞄准市场实际需求”,这样一些处于毛利亏损边缘的产品走出亏损边际,而一些毛利亏损较多的产品,则会一步步缩小亏损值。同时在运营工作中,需要加速产品生产过程中的设备自动化、智能化进程,在纺织经济切换周期的时间点上打好基础,让中国纺织原料产业从大国向强国迈进。

友通纺织有限公司创建于世纪之交的2000年,现拥有喷水织机160台,喷气织机40台,日本进口整、浆、并设备2套。公司专业生产经营特种功能性面料,有防静电面料、防辐射面料、阻燃面料、抗油防水面料、防紫外面料线等等。

友通纺织年产量5800万米以上。同时还可以提供涂层、复合、轧光、轧字、植绒等后加工处理,能满足各类客户的定制要求,并以多种形式出口北美、南美、西欧、东欧东南亚、中东等国家和地区,产品深受国内外广大用户的欢迎。